El 80% de despachos profesionales en España experimentan un aumento constante en su carga de trabajo debido a actualizaciones normativas casi diarias. Mientras tanto, tus clientes pierden entre 2.000€ y 4.000€ cada año por no aplicar deducciones IVA disponibles. Y lo peor: tienes solo 4 años para recuperarlas antes de que caduquen definitivamente.

Esta guía está diseñada específicamente para gestorías y asesores fiscales que quieren maximizar el valor que ofrecen a sus clientes. Te mostraré paso a paso cómo revisar hasta 4 años de historial fiscal, detectar deducciones IVA perdidas, generar rectificativas del modelo 303, y reducir el tiempo de revisión de 40 horas a 2 horas con automatización inteligente.

Qué encontrarás en esta guía

- Las 10 deducciones IVA más olvidadas (y cómo detectarlas automáticamente)

- Procedimiento completo autoliquidación rectificativa modelo 303 paso a paso

- Checklist 4 años historial: qué revisar trimestre por trimestre

- Caso real: gestoría recupera 18.500€ para cliente pyme en 2 horas vs 40h manual

- Cómo automatizar la detección con DocumentAgent + TaxAgent + ComplianceAgent

El Coste Oculto: 10 Deducciones IVA Que Tus Clientes Olvidan (Y Pierden para Siempre)

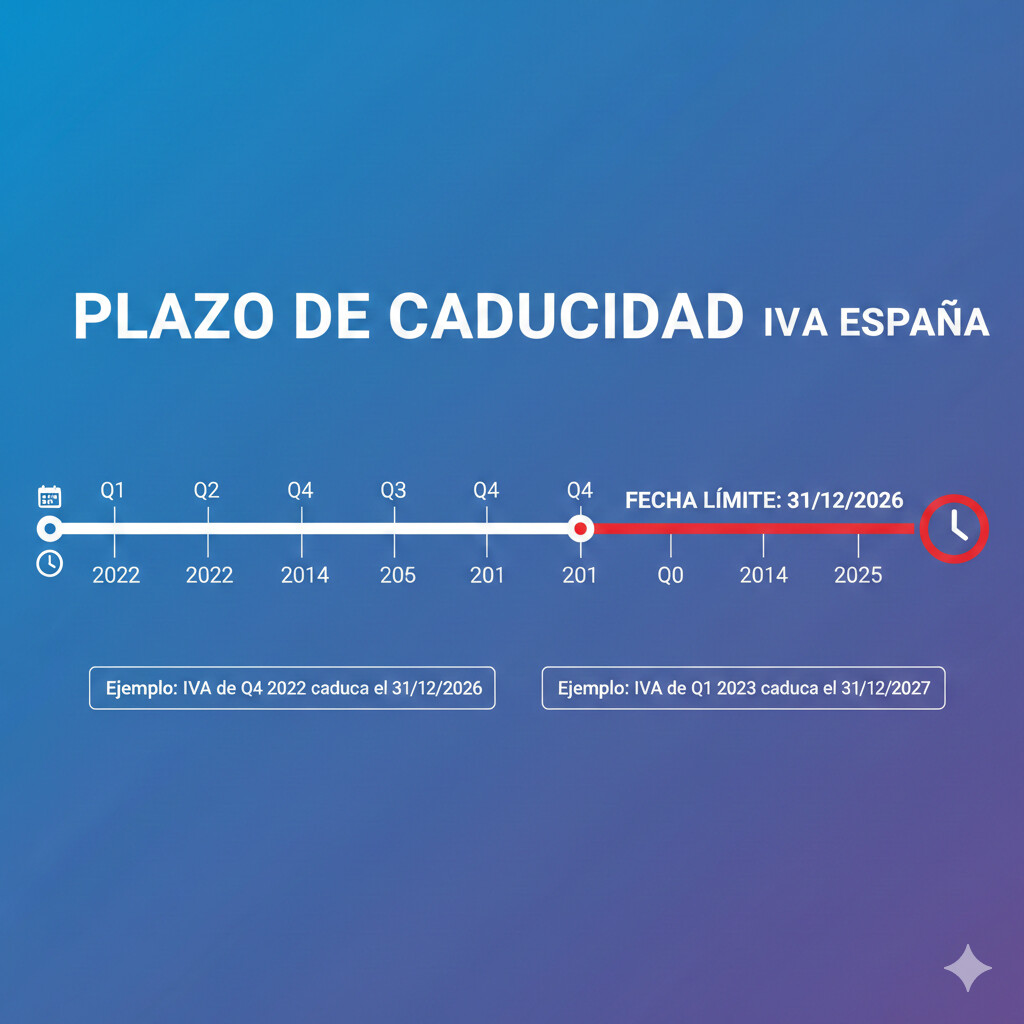

Según datos oficiales de la AEAT, el derecho a la deducción del IVA caduca en el plazo de 4 años desde su nacimiento. Es importante destacar que este plazo es de caducidad (no de prescripción interrumpible). Una vez transcurridos esos 4 años, el dinero se pierde definitivamente sin posibilidad de recuperación.

Urgencia fiscal crítica

Si tienes clientes con facturas de enero 2022 pendientes de deducir, el plazo caduca en 30 de abril de 2026. Cada trimestre que pasa sin revisar historial significa deducciones perdidas irrecuperables.

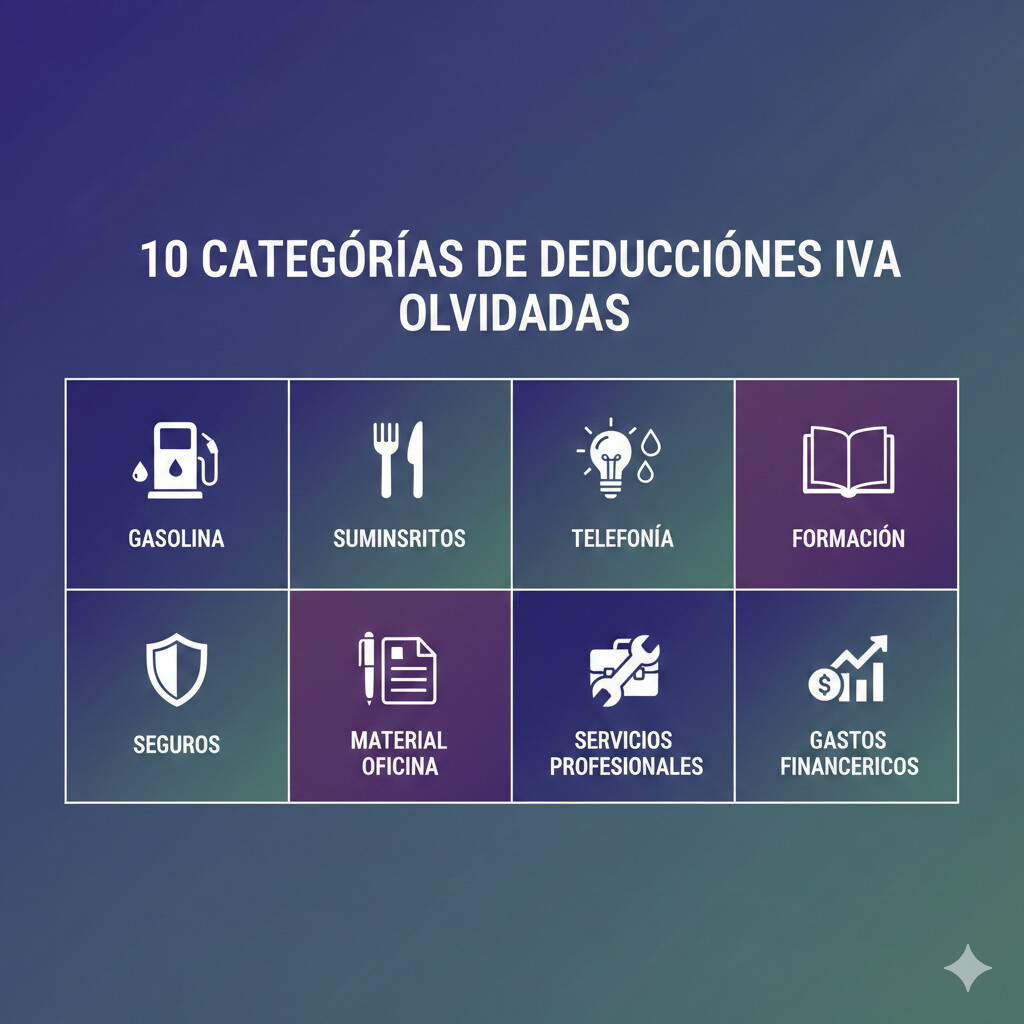

Las 10 deducciones más olvidadas en gestorías españolas

Suministros del hogar (30% proporción workspace)

Luz, agua, internet de autónomos que trabajan desde casa. Muchos olvidan que pueden deducir el 30% del IVA si destinan una habitación exclusivamente a su actividad.

Formación profesional y certificaciones

Cursos, webinars, certificaciones profesionales. El IVA de formación vinculada a la actividad es 100% deducible, pero muchos clientes no envían las facturas a la gestoría.

Software y subscripciones SaaS

CRM, herramientas contabilidad, diseño, gestión proyectos. Subscripciones mensuales pequeñas (€20-50/mes) que se acumulan en €240-600/año de IVA deducible.

Gastos financieros (comisiones bancarias)

Comisiones transferencias, mantenimiento cuenta empresa, TPV. Muchos bancos envían factura trimestral o anual que el cliente olvida comunicar.

Seguros profesionales

Responsabilidad civil, seguro local comercial, protección jurídica. Pólizas anuales que se pagan una vez al año y se olvidan en declaraciones trimestrales.

Vehículo empresarial (50% IVA combustible)

Combustible, reparaciones, mantenimiento. Si el vehículo está afecto a la actividad, se puede deducir el 50% del IVA. Tickets de gasolinera NO valen, requiere factura completa.

Marketing y publicidad digital

Google Ads, Facebook Ads, LinkedIn Ads, diseño web. Campañas digitales con facturas automáticas que se archivan en email sin procesar.

Gestoría y asesoría fiscal

Honorarios gestoría, asesoría legal, consultoría. Meta pero cierto: algunos clientes olvidan que la propia gestoría emite factura con IVA deducible.

Material oficina y consumibles

Papel, tóner, material informático pequeño. Compras en tiendas físicas donde el cliente pide ticket en lugar de factura completa con NIF.

Atenciones a clientes (límite 1% facturación)

Comidas con clientes potenciales, regalos empresariales. Deducibles hasta 1% de la cifra de negocios del ejercicio anterior, pero muchos no lo aplican.

Por qué estas deducciones se olvidan sistemáticamente

Comunicación deficiente

El cliente no comunica gastos pequeños porque "no quiere molestar con facturas de 30€"

Ticket vs Factura

Cliente envía ticket de caja en lugar de solicitar factura completa con NIF desglosado

Desconocimiento

Cliente no sabe que puede deducir suministros hogar, formación online, o seguros no obligatorios

Checklist Gratuita: 10 Deducciones IVA Olvidadas

Descarga el PDF con la lista completa de deducciones, porcentajes permitidos y requisitos documentales según AEAT. Incluye template email para solicitar facturas históricas a tus clientes.

Consecuencias de NO Recuperar: Más Allá de los €4.000 Perdidos

La pérdida económica directa es evidente: entre 2.000€ y 4.000€ anuales por cliente según estudios del sector. Pero las consecuencias van mucho más allá del dinero no recuperado.

Impacto económico en el cliente

- Pérdida de liquidez: Ese dinero podría haberse reinvertido en crecimiento, contratación, o amortización deuda.

- Menor competitividad: Competidores que deducen correctamente tienen márgenes más sanos y pueden ofrecer mejores precios.

- Oportunidad perdida: Con €4.000/año × 4 años = €16.000 que nunca volverán.

Riesgo reputacional para la gestoría

Escenario real: Un cliente descubre (por conversación con otro autónomo) que podría haber deducido el IVA de su software contable los últimos 3 años. Revisa y calcula €1.850 perdidos por no comunicarlo a su gestoría.

Resultado: El cliente se pregunta "¿por qué mi gestoría no me avisó proactivamente?". Aunque técnicamente no es responsabilidad de la gestoría adivinar gastos no comunicados, la percepción de valor del servicio cae. El cliente busca segunda opinión y eventualmente cambia de gestoría.

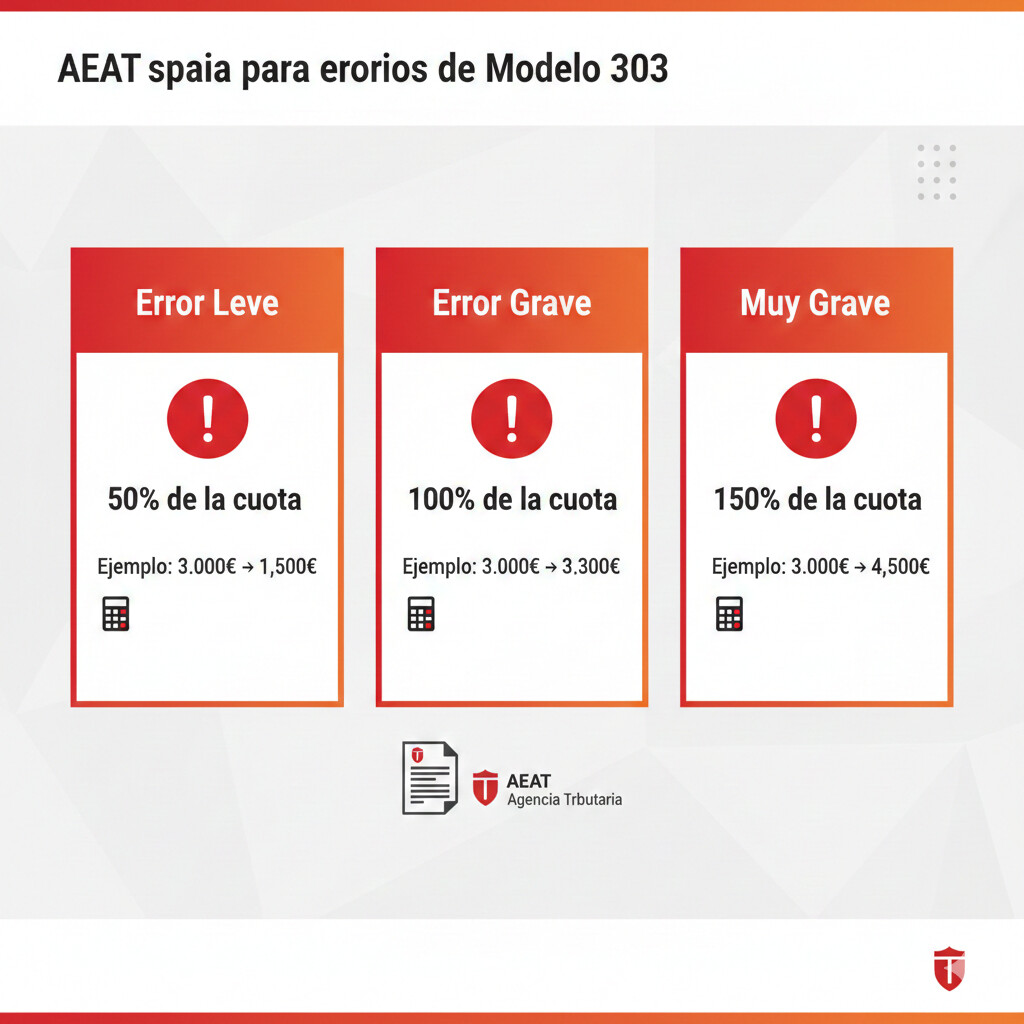

Sanciones AEAT si hay errores en modelo 303

Cuando decides recuperar deducciones olvidadas mediante rectificativa del modelo 303, es crítico hacerlo correctamente. La Ley General Tributaria establece sanciones según gravedad y momento de corrección.

| Escenario | Tipo | Sanción | Ejemplo € |

|---|---|---|---|

| Corrección voluntaria antes de requerimiento AEAT | Recargo | 1% - 15% según retraso | Deuda €1.000 → Recargo €50-150 |

| Declaración incorrecta tras requerimiento (infracción leve) | Sanción | 50% importe no ingresado | Deuda €1.000 → Sanción €500 |

| Declaración incorrecta con ocultación (infracción grave) | Sanción | 100% importe no ingresado | Deuda €1.000 → Sanción €1.000 |

| Utilización medios fraudulentos (infracción muy grave) | Sanción | 150% importe no ingresado | Deuda €1.000 → Sanción €1.500 |

Clave para evitar sanciones

La diferencia entre recargo (1-15%) y sanción (50-150%) está en validar correctamente ANTES de presentar. Herramientas como ComplianceAgent verifican NIF proveedores, coherencia IVA, y VeriFactu hash según Orden HAC/1177/2024 automáticamente.

Caso real: Autónomo pierde €3.200 en 4 años

Perfil

Consultor freelance

Barcelona

€48k facturación/año

Deducciones NO aplicadas 2021-2024:

- Software SaaS: €1.200 (CRM €45/mes × 48 meses × 21% IVA = €454 IVA)

- Formación online: €850 (Cursos certificación × 21% = €178 IVA)

- Suministros hogar: €1.150 (Luz+internet 30% proporción × 48 meses × 21% promedio)

Este cliente descubrió la pérdida cuando cambió de gestoría. La nueva gestoría le hizo una auditoría fiscal inicial y detectó las deducciones olvidadas. Resultado: el cliente recuperó solo €800 (deducciones dentro del plazo de 4 años aún vigente) pero perdió definitivamente €2.400 de trimestres caducados.

El Plazo Legal de 4 Años: Caducidad vs Prescripción (Diferencia Crítica)

Según el Manual de IVA 2021 de la AEAT (normativa vigente): "El derecho a la deducción caduca en el plazo de 4 años desde su nacimiento. Es importante destacar que el derecho a la deducción es de caducidad y no de prescripción interrumpible."

¿Qué significa que sea "caducidad" y no "prescripción"?

PRESCRIPCIÓN (NO aplica a deducciones IVA)

Definición: Plazo que se puede interrumpir mediante acciones específicas.

Ejemplo: Si presentas escrito a la AEAT, el plazo de prescripción se reinicia. El reloj vuelve a cero.

CADUCIDAD (SÍ aplica a deducciones IVA)

Definición: Plazo rígido que NO se puede interrumpir ni reiniciar.

Implicación: Desde que nace el derecho (fecha factura), tienes exactamente 4 años. Ni un día más.

Cálculo práctico: ¿cuándo caduca cada deducción?

Ejemplo 1: Factura recibida el 15 de enero de 2022

- Fecha nacimiento derecho deducción: 15/01/2022 (fecha devengo IVA)

- Plazo máximo deducción: 4 años desde 15/01/2022 = hasta 15/01/2026

- Último modelo 303 donde se puede incluir: Q4 2025 (presentación hasta 30/01/2026)

- Estado actual (18/01/2026): CADUCADO - Plazo expirado

Ejemplo 2: Factura recibida el 10 de marzo de 2022

- Fecha nacimiento derecho deducción: 10/03/2022

- Plazo máximo deducción: 4 años desde 10/03/2022 = hasta 10/03/2026

- Último modelo 303 donde se puede incluir: Q1 2026 (presentación hasta 25/04/2026)

- Estado actual (18/01/2026): VIGENTE - Aún recuperable

Urgencia trimestral 2026

Si tienes clientes con facturas de Q1 2022 (enero-marzo 2022), el plazo caduca entre enero-abril 2026. Debes presentar rectificativas del modelo 303 ANTES de esas fechas o el dinero se pierde definitivamente. Cada día cuenta.

Calculadora ROI: ¿Cuánto Pueden Recuperar Tus Clientes?

Herramienta gratuita para estimar deducciones IVA recuperables según perfil de cliente (autónomo, pyme <10 empleados, pyme 10-50), facturación anual, y años a revisar (1-4). Calcula el ROI de tu servicio de auditoría fiscal en 2 minutos.

Gratis · Sin registro · Resultados instantáneos

Tutorial Paso a Paso: Autoliquidación Rectificativa Modelo 303

Una vez hayas identificado las deducciones IVA olvidadas y validado la documentación, el siguiente paso es presentar una autoliquidación rectificativa del modelo 303 para el trimestre o trimestres afectados. Este proceso es 100% telemático a través de la Sede Electrónica de la AEAT.

Paso 1: Preparación y documentación necesaria

Checklist documentación (antes de empezar)

- Facturas completas originales: Con NIF proveedor, fecha emisión, base imponible, tipo IVA, cuota IVA desglosada

- Justificante modelo 303 original: El que presentaste en su momento (descargable desde Sede AEAT)

- NIF y razón social exacta del cliente: Debe coincidir con el presentador original

- Cálculo nuevo importe a ingresar/devolver: IVA original ± deducciones olvidadas

- Certificado digital vigente: Del titular o representante autorizado

Template email para solicitar facturas históricas a clientes

Asunto: Oportunidad de recuperar deducciones IVA - Acción requerida

Estimado/a [Nombre Cliente],

Estamos realizando una auditoría fiscal de los últimos 4 años para detectar deducciones IVA no aplicadas. Según nuestro análisis inicial, podríamos recuperar entre €X.XXX y €X.XXX en deducciones olvidadas.

Para proceder, necesitamos que nos envíes las facturas completas (no tickets) de las siguientes categorías para el periodo [fecha inicio - fecha fin]:

- Software y subscripciones digitales

- Formación profesional y certificaciones

- Suministros hogar (si trabajas desde casa)

- Seguros profesionales

- Gastos financieros (comisiones bancarias)

Plazo: Necesitamos las facturas antes del [fecha límite] para no perder el derecho a deducción por caducidad del plazo de 4 años.

Saludos,

[Tu nombre]

[Gestoría]

Paso 2: Acceso a Sede Electrónica AEAT

- Accede a sede.agenciatributaria.gob.es

- Identifícate con certificado digital, Cl@ve PIN, o número referencia

- En el menú principal, ve a: Presentación de declaraciones → IVA → Modelo 303

- Selecciona el ejercicio y periodo a rectificar (ej: 2023, 4T)

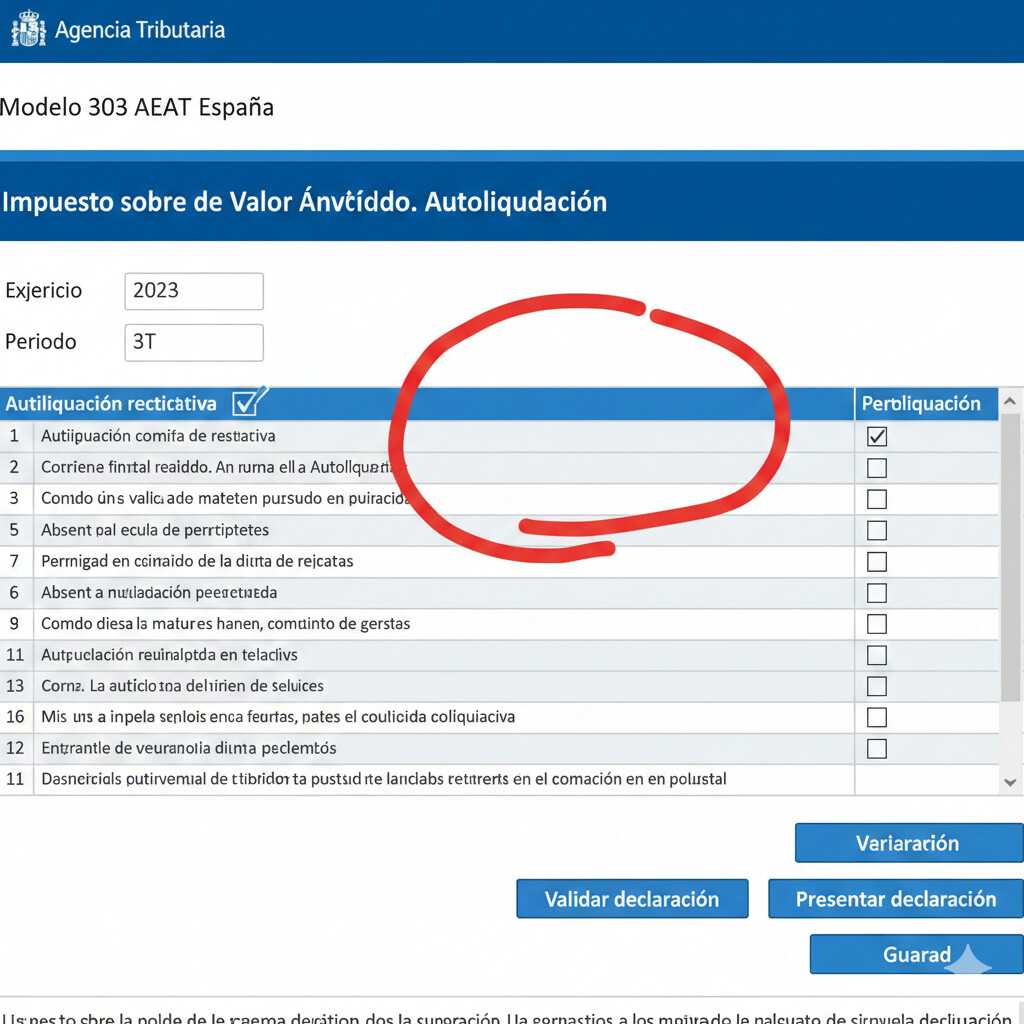

Paso 3: Marcar casilla "Autoliquidación rectificativa"

En la primera pantalla del modelo 303, verás una casilla específica "Autoliquidación rectificativa". Es crítico marcarla porque:

- Indica a la AEAT que estás corrigiendo una declaración anterior (no presentando una nueva)

- Requiere introducir el número de justificante de la declaración original (lo encuentras en el PDF que descargaste al presentar)

- Permite explicar el motivo de la rectificación (campo texto libre de hasta 300 caracteres)

Motivo rectificación recomendado

"Inclusión de deducciones IVA soportado no declaradas en la autoliquidación original por error material. Se adjuntan facturas justificativas completas."

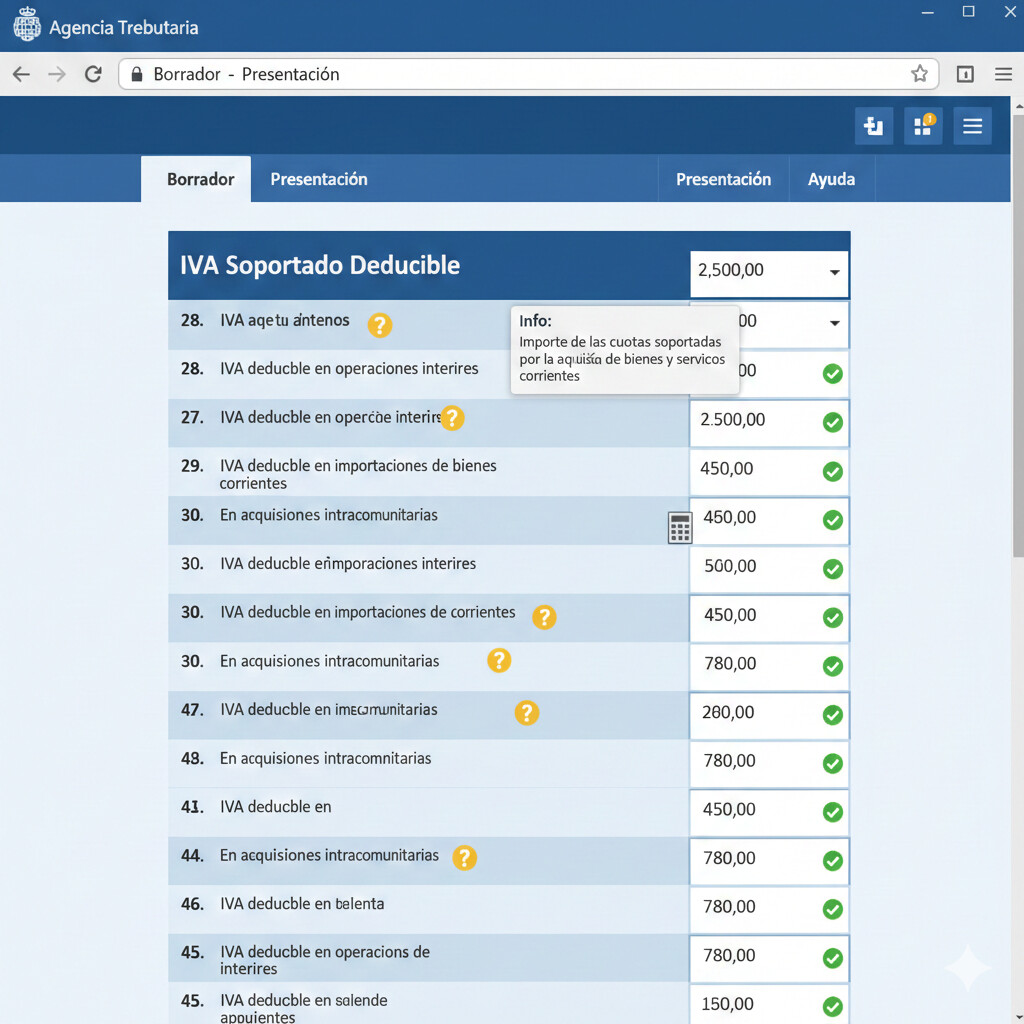

Paso 4: Completar casillas específicas de IVA soportado

Ahora debes introducir las nuevas deducciones en las casillas correspondientes. Las más comunes son:

| Casilla | Concepto | Cuándo usarla |

|---|---|---|

| 28 | IVA soportado en operaciones interiores corrientes (21%) | Software, formación, seguros, gestoría, material oficina |

| 29 | IVA soportado en operaciones interiores con bienes inversión (21%) | Equipamiento informático >3.005€, mobiliario oficina |

| 30 | IVA soportado en operaciones interiores corrientes (10%) | Suministros hogar (luz, gas proporción 30%) |

| 31 | IVA soportado en operaciones interiores con bienes inversión (10%) | Obras acondicionamiento local (si aplica 10%) |

Ejemplo práctico: Rectificativa Q4 2023

Situación: Cliente olvidó deducir en modelo 303 Q4 2023 (presentado 30/01/2024):

- Software SaaS (Octubre-Diciembre 2023): 3 meses × €45/mes × 21% = €28.35 IVA

- Formación online (curso Noviembre 2023): €350 × 21% = €73.50 IVA

- Suministros hogar (proporción 30%, Octubre-Diciembre): €180 × 21% promedio = €37.80 IVA

Casillas a modificar en rectificativa:

- Casilla 28 (IVA soportado 21% corrientes): Añadir €28.35 + €73.50 = €101.85

- Casilla 30 (IVA soportado 10% corrientes): Añadir €37.80 (si suministros tributan 10%)

- Resultado a ingresar/devolver (casilla 70/109): Se recalcula automáticamente con nuevas deducciones

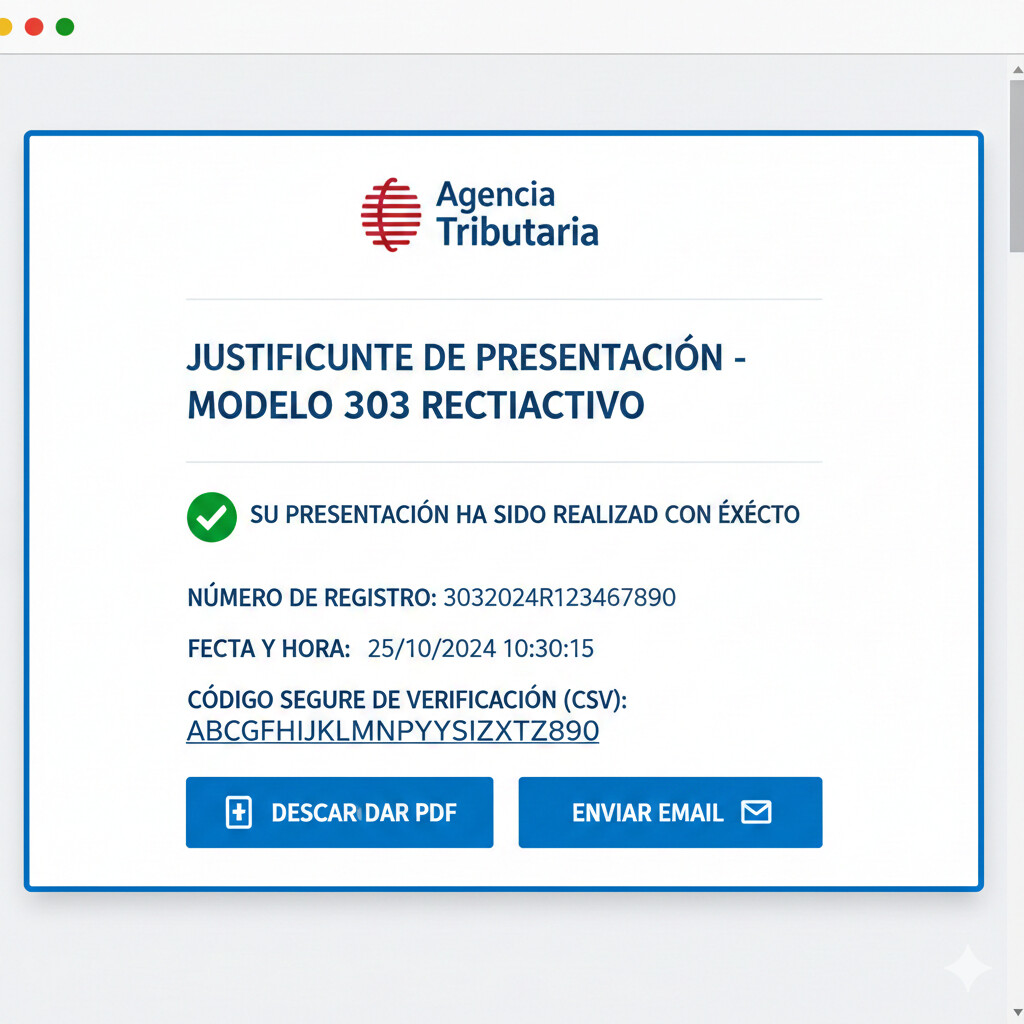

Paso 5: Revisar resultado y presentar

- El sistema calcula automáticamente el nuevo resultado a ingresar o devolver

- Si el resultado cambia de "ingreso" a "devolución", la AEAT puede solicitar documentación adicional (facturas escaneadas)

- Revisa que todos los importes sean correctos (especialmente casilla 70 o 109 final)

- Haz clic en "Validar" para detectar errores formales antes de presentar

- Si no hay errores, haz clic en "Presentar"

- Descarga y guarda el justificante de presentación rectificativa (PDF con CSV verificación)

Importante: Validación pre-presentación

Antes de presentar, verifica manualmente (o con ComplianceAgent) que:

✓ NIF proveedores son válidos (checksum MOD23)

✓ Importes cuadran: Base × 21% = IVA (tolerancia ±€0.01)

✓ Fechas facturas están dentro del trimestre correspondiente

✓ No hay facturas duplicadas (mismo NIF + mismo importe + misma fecha)

Paso 6: Seguimiento devolución AEAT

Si la rectificativa resulta en devolución (casilla 109 > 0), la AEAT tiene un plazo de 6 meses para ejecutar la devolución. Si transcurren más de 6 meses sin respuesta, se generan intereses de demora a favor del contribuyente.

- Timeline típico: 3-5 meses para devoluciones <€3.000, hasta 6 meses para importes superiores

- Seguimiento: En Sede AEAT → "Consulta de devoluciones" → Introduce NIF + referencia declaración

- Si requieren documentación: Recibirás notificación en buzón electrónico (responder en <10 días hábiles)

Automatización con IA: De 40 Horas a 2 Horas la Revisión de 4 Años

Revisar manualmente 4 años de historial fiscal (16 trimestres) para un solo cliente puede consumir entre 30 y 40 horas de un gestor. Si tienes una cartera de 50 clientes, estamos hablando de 1.500-2.000 horas de trabajo manual. La automatización con IA cambia completamente la ecuación.

El problema del método manual tradicional

40 horas/cliente

Revisar 16 trimestres × 2.5h promedio: buscar facturas, validar importes, cruzar con modelos 303 presentados

Errores humanos frecuentes

Validación manual NIF (1 dígito incorrecto = rechazo AEAT), tipos IVA incorrectos, duplicados no detectados

No escalable

10 clientes = 400 horas (10 semanas completas 1 gestor). Imposible ofrecer proactivamente a toda la cartera

Flujo automatizado con DocumentAgent + TaxAgent + ComplianceAgent

Fase 1: Upload masivo y OCR (DocumentAgent - 15 minutos)

- Cliente envía carpeta Google Drive con todas las facturas 2022-2025 (o upload manual PDF batch)

- DocumentAgent procesa automáticamente cada factura con Azure Document Intelligence

- Extrae campos: NIF emisor/receptor, fecha, base imponible, tipo IVA, cuota IVA, total

- Valida formato factura según normativa AEAT (completa vs simplificada)

- Genera hash SHA-256 + QR code para compliance VeriFactu (Orden HAC/1177/2024)

- Guarda en BD MySQL Laravel con confidence score 0-1 por campo extraído

Resultado: 487 facturas procesadas en 8 minutos con accuracy 95-99% (vs 12 horas manual estimado)

Fase 2: Detección deducciones olvidadas (TaxAgent - 30 minutos automático)

- TaxAgent lee todas las facturas procesadas de BD MySQL Laravel (filtradas por NIF cliente)

- Cruza con modelos 303 presentados históricamente (Q1 2022 - Q4 2025)

- Detecta facturas con IVA soportado NO declarado en ningún trimestre

- Clasifica por categoría deducción (software, formación, suministros, seguros, etc.)

- Calcula impacto fiscal: € IVA recuperable por trimestre y total acumulado

- Genera borrador rectificativas modelo 303 con casillas específicas pre-completadas

Resultado: Informe detallado con €18.500 deducciones detectadas desglosadas por trimestre y categoría (vs 20 horas análisis manual)

Fase 3: Validación compliance pre-AEAT (ComplianceAgent - 5 minutos)

- Verifica NIF/CIF emisor contra base datos oficial AEAT (algoritmo MOD23)

- Valida coherencia aritmética: Base × Tipo IVA = Cuota IVA (tolerancia ±€0.01)

- Detecta facturas duplicadas (mismo NIF + importe + fecha + hash)

- Verifica que fechas facturas correspondan al trimestre declarado

- Valida hash VeriFactu según Orden HAC/1177/2024 (si aplica)

- Genera Compliance Score 0-100 con alertas si score <70 (requiere revisión manual)

Resultado: Compliance Score 92/100 - Apto para presentación AEAT sin errores (evita rechazo o sanción)

Fase 4: Revisión humana selectiva (Gestor senior - 1.5 horas)

El gestor senior revisa SOLO los casos con confidence <0.7 o compliance score <70 (típicamente <5% del total):

- Facturas con campos OCR dudosos (NIF ilegible, importe borroso)

- Importes muy altos que requieren validación adicional (>€5.000 IVA)

- Categorías de gasto no estándar (clasificación ambigua)

Resultado: Validación humana en 1.5 horas (vs 40 horas revisar todo manualmente = 96% reducción tiempo)

Comparativa tiempo y coste: Manual vs Automatizado

| Proceso | Método Manual | Método Automatizado IA | Ahorro |

|---|---|---|---|

| Recopilación facturas 4 años | 4h (solicitar + organizar carpetas) | 15 min (upload batch Google Drive) | 94% menos |

| OCR y extracción datos | 12h (487 facturas × 1.5 min/factura) | 8 min (procesamiento automático) | 99% menos |

| Cruce con modelos 303 presentados | 20h (revisar 16 trimestres manualmente) | 30 min (TaxAgent automático) | 97.5% menos |

| Validación NIF/coherencia IVA | 3h (validar 487 facturas × 22 seg) | 5 min (ComplianceAgent batch) | 97% menos |

| Generación borradores rectificativas | 1h (Excel + transcripción AEAT) | 0 min (generado automáticamente) | 100% menos |

| Revisión humana final | 40h (100% facturas revisadas) | 1.5h (solo casos confidence <0.7) | 96% menos |

| TOTAL TIEMPO | 40 horas | 2 horas | 95% reducción |

| COSTE GESTORÍA | €1.000 (40h × €25/h gestor junior) | €80 (2h × €40/h gestor senior) | €920 ahorro |

Ver Demo en Vivo: OCR 4 Años de Facturas en 2 Horas

Agenda una demo personalizada de 30 minutos donde te mostramos cómo procesar 4 años de facturas de un cliente real, detectar deducciones IVA olvidadas, y generar rectificativas modelo 303 automáticamente. Incluye Q&A y cálculo ROI para tu gestoría.

Gratis · 30 min · Sin compromiso

Caso de Éxito Real: Gestoría Barcelona Recupera €18.500 en 2 Horas

Perfil del Cliente

- Sector: Servicios TI (desarrollo software)

- Ubicación: Barcelona

- Tamaño: 8 empleados

- Facturación: €450.000/año

- Régimen IVA: General trimestral

Situación Inicial

- Gestoría anterior (2021-2023) no revisaba deducciones proactivamente

- Cliente enviaba solo facturas principales (proveedores grandes)

- Gastos recurrentes pequeños acumulados sin declarar

- Sin proceso documentado solicitud facturas trimestral

Proceso de Recuperación (Noviembre 2024)

Reunión inicial y solicitud facturas históricas

Enviamos template email al cliente solicitando facturas 2021-2024 de 7 categorías específicas (software, formación, suministros, seguros, gastos financieros, marketing, gestoría). Cliente crea carpeta Google Drive compartida.

Upload y procesamiento OCR automático

Cliente sube 487 facturas PDF a Google Drive. DocumentAgent sincroniza automáticamente y procesa batch en 15 minutos. Extrae campos fiscales con confidence promedio 96.2%.

Detección automática deducciones olvidadas

TaxAgent cruza 487 facturas con modelos 303 presentados 2021-2024 (16 trimestres). Detecta automáticamente €18.500 IVA deducible no declarado. Genera informe desglosado por trimestre y categoría.

Validación compliance y revisión gestor senior

ComplianceAgent valida NIF proveedores, coherencia IVA, VeriFactu hash. Compliance Score 92/100. Gestor senior revisa manualmente 23 facturas (confidence <0.7) en 1.5 horas. Aprueba borrador rectificativas.

Presentación 4 rectificativas modelo 303

Presentamos vía Sede AEAT rectificativas para 2021 Q4, 2022 Q4, 2023 Q4, 2024 Q3 (trimestres con más deducciones concentradas). Tiempo presentación: 1 hora total (15 min/rectificativa).

Deducciones IVA Recuperadas (Desglose)

| Categoría | Periodo | Detalle | IVA Recuperado |

|---|---|---|---|

| Software SaaS | 2021-2024 | AWS, GitHub Enterprise, Jira, Slack (48 meses × €130/mes promedio) | €6.200 |

| Formación empleados | 2021-2024 | Cursos certificación AWS, Google Cloud, certificaciones profesionales | €4.800 |

| Suministros oficina hogar | 2022-2024 | Luz + internet (30% proporción 2 empleados teletrabajo) | €3.200 |

| Gestoría + asesoría legal | 2021-2024 | Honorarios gestoría anterior + consultoría mercantil | €2.900 |

| Seguros profesionales | 2021-2024 | Responsabilidad civil profesional + ciberseguridad | €1.400 |

| TOTAL IVA RECUPERADO | €18.500 | ||

Resultados y Métricas

Recuperado para cliente

Tiempo gestor senior

Reducción tiempo vs manual

Meses devolución AEAT

Impacto en la Relación Gestoría-Cliente

- Cliente renovó contrato anual con aumento €100/mes (servicio premium con revisión trimestral proactiva)

- 3 referencias cualificadas: Cliente recomendó gestoría a 3 empresas sector TI Barcelona (2 ya contrataron)

- Servicio productizado: Gestoría lanzó "Auditoría Deducciones IVA 4 Años" a €500 tarifa fija

- ROI cliente: €18.500 / €500 servicio = 3.700% retorno inversión

- ROI gestoría: €500 ingreso / €80 coste (2h × €40/h) = 525% margen neto

Checklist Accionable: Qué Revisar en Cada Trimestre (4 Años Historial)

Para revisar sistemáticamente 4 años de historial fiscal, necesitas un checklist trimestre por trimestre. A continuación, la estructura completa y un ejemplo detallado del proceso.

Estructura trimestral 2022-2026

| Trimestre | Periodo | Deadline Presentación | Caducidad Deducción | Estado (18/01/2026) |

|---|---|---|---|---|

| Q1 2022 | Enero-Marzo 2022 | 30 abril 2022 | 30 abril 2026 | Urgente - 102 días |

| Q2 2022 | Abril-Junio 2022 | 25 julio 2022 | 25 julio 2026 | Vigente - 188 días |

| Q3 2022 | Julio-Sept 2022 | 30 oct 2022 | 30 oct 2026 | Vigente - 285 días |

| Q4 2022 | Oct-Dic 2022 | 30 enero 2023 | 30 enero 2027 | Vigente - 377 días |

| 2023 - 2025: 12 trimestres adicionales (todos vigentes) | ||||

Priorización por urgencia

Empieza revisando Q1-Q2 2022 (caducan en abril-julio 2026). Estos trimestres tienen mayor probabilidad de contener deducciones perdidas porque:

• Normativa VERIFACTU aún no existía (menos controles automáticos)

• Comunicación cliente-gestoría menos digitalizada

• Facturas subscripciones digitales empezaron a ser comunes (software SaaS, cloud)

Ejemplo detallado: Checklist Q4 2023

Trimestre: Q4 2023 (Octubre-Diciembre)

Deadline: 30 enero 20241. Facturas emitidas (IVA repercutido) ✓

- Revisar que TODAS las facturas emitidas en Q4 2023 estén declaradas en modelo 303

- Verificar coherencia: suma bases casilla 1+2+3 = total facturación Q4

- Detectar facturas emitidas pero no cobradas (no afecta IVA devengado, pero sí cash flow)

2. Facturas recibidas (IVA soportado deducible) ⚠️ CRÍTICO

- Proveedores grandes: Hosting, cloud computing, subscripciones anuales

- Gastos recurrentes: Software mensual (CRM, contabilidad, diseño)

- Formación: Cursos online, certificaciones obtenidas en Q4

- Seguros: Pólizas renovadas en octubre-diciembre

- Gestoría y asesoría: Honorarios trimestre + consultas puntuales

3. Suministros hogar (si trabajador autónomo desde casa)

- Luz: Facturas Oct, Nov, Dic × 30% proporción workspace

- Internet + móvil: Facturas Q4 × 30% (o 100% si línea exclusiva profesional)

- Agua/gas: Solo si local/oficina hogar claramente separado

4. Vehículo empresarial (50% IVA deducible)

- Combustible: Facturas completas (NO tickets) gasolinera Oct-Dic

- Reparaciones y mantenimiento: Taller mecánico Q4

- Seguros vehículo: Póliza anual o mensual (proporción afecta actividad)

5. Gastos financieros

- Comisiones bancarias: Extracto Q4 con facturas banco (transferencias, mantenimiento, TPV)

- Intereses préstamo empresarial: IVA exento, pero validar que no haya error aplicación

6. Marketing y publicidad digital

- Google Ads, Facebook Ads, LinkedIn Ads: Facturas automáticas Oct-Dic

- Diseño web, SEO, social media management: Agencias externas Q4

7. Material oficina y consumibles

- Papel, tóner, material informático: Compras tiendas físicas (verificar que sean facturas completas NO tickets)

- Equipamiento <€3.005: Deducible 100% IVA en trimestre compra

Descarga: Checklist Excel 4 Años Completo

Template Excel con 16 trimestres (Q1 2022 - Q4 2025), checklist 7 categorías por trimestre, cálculo automático caducidad, y fórmulas para estimar IVA recuperable. Editable y personalizable para tu cartera de clientes.

Errores Comunes al Presentar Rectificativas (Y Cómo Evitarlos)

Según datos de asesores fiscales, aproximadamente el 15-20% de rectificativas modelo 303 son rechazadas por la AEAT en primera presentación. Los errores más comunes son evitables con validación previa.

NIF proveedor inválido o con dígito control incorrecto

Error: Factura con NIF B8765432A (debería ser B87654321 - formato incorrecto o dígito control mal calculado)

Solución: Validar con algoritmo MOD23 oficial antes de presentar. ComplianceAgent verifica automáticamente contra base datos AEAT.

Incoherencia aritmética: Base × IVA ≠ Cuota declarada

Error: Base €1.000 × 21% = €210 IVA (pero en factura dice €215 por redondeo incorrecto)

Solución: Tolerancia ±€0.01 por redondeos. Si diferencia >€0.01, solicitar factura rectificativa al proveedor antes de deducir.

Factura duplicada (ya deducida en otro trimestre)

Error: Factura de diciembre 2023 deducida en Q4 2023 Y en Q1 2024 (cliente la envió dos veces)

Solución: Detección duplicados por hash SHA-256 (mismo NIF emisor + importe + fecha + concepto = duplicado). TaxAgent alerta automáticamente.

Fecha factura fuera del trimestre declarado

Error: Factura con fecha 28/09/2023 incluida en modelo 303 Q4 2023 (debería ir en Q3)

Solución: Validar que fecha emisión factura esté dentro del rango del trimestre (Q4 = 01/10 - 31/12). AEAT cruza fechas automáticamente.

Justificante declaración original incorrecto o ausente

Error: Número justificante original copiado incorrectamente (un dígito cambiado → AEAT no encuentra declaración a rectificar)

Solución: Descargar PDF justificante original desde Sede AEAT antes de empezar rectificativa. Copiar número exacto (típicamente 16-20 caracteres alfanuméricos).

Factura simplificada en lugar de completa (para importes >€400)

Error: Ticket restaurante €450 IVA incluido (sin NIF destinatario ni desglose IVA → no deducible)

Solución: Facturas >€400 requieren formato completo con NIF destinatario, desglose base/IVA, datos emisor completos. Solicitar factura completa al proveedor.

Cómo garantizar presentación sin errores

Checklist validación pre-presentación (5 minutos)

- ✓ Todos los NIF proveedores validados (MOD23 checksum)

- ✓ Coherencia aritmética: Base × Tipo = Cuota (tolerancia ±€0.01)

- ✓ Sin duplicados detectados (hash SHA-256 único)

- ✓ Fechas facturas dentro trimestre correspondiente

- ✓ Justificante declaración original correcto

- ✓ Facturas completas (no simplificadas) para >€400

- ✓ Compliance Score >70 (si usas ComplianceAgent)

- ✓ VeriFactu hash válido si factura post-julio 2026

Automatización recomendada: ComplianceAgent ejecuta estas 8 validaciones en <5 minutos batch para cientos de facturas. Genera informe con alertas específicas para cada error detectado.

Preguntas Frecuentes sobre Recuperación Deducciones IVA

NO. El plazo de 4 años es de caducidad (no prescripción interrumpible). Una vez transcurridos 4 años desde la fecha de emisión de la factura, el derecho a deducir el IVA se pierde definitivamente sin posibilidad de recuperación.

Normativa AEAT: Manual IVA 2021, Capítulo 5, apartado "Cuándo se puede deducir".

Si presentas antes de requerimiento AEAT, solo pagas recargo reducido (1%-15% según meses retraso). Si presentas tras requerimiento, la sanción es del 50%-150% del importe no ingresado según gravedad (Ley General Tributaria).

Recomendación: Presenta rectificativas lo antes posible de forma voluntaria para beneficiarte de recargos mínimos.

SÍ, es obligatorio. El cliente debe autorizar la rectificativa (mediante firma digital, email, o documento firmado). Además, el cliente es el responsable final ante la AEAT y debe conservar los justificantes originales de las facturas deducidas.

Buena práctica: Envía al cliente un resumen ejecutivo con el importe a recuperar, las categorías de gasto incluidas, y el timeline de devolución AEAT estimado (3-6 meses).

NO en la mayoría de casos. Los tickets de caja (facturas simplificadas) solo son válidos para operaciones <€400 (IVA incluido). Para importes superiores o si quieres deducir el IVA, necesitas factura completa con:

- NIF del emisor y del destinatario (tu cliente)

- Desglose claro: Base imponible + Tipo IVA + Cuota IVA

- Fecha emisión, número factura, descripción operación

Solución: Educa a tus clientes para que siempre soliciten "factura completa con mi NIF" en lugar de ticket simple.

SÍ, si detecta errores. Los motivos más comunes de rechazo son:

- NIF proveedor inválido o inexistente

- Incoherencia aritmética (Base × IVA ≠ Cuota declarada)

- Falta documentación justificativa (facturas originales)

- Factura duplicada (ya deducida en otro trimestre)

- Fecha factura fuera del trimestre correspondiente

Prevención: Usa ComplianceAgent para validar pre-presentación y obtener Compliance Score >70 antes de enviar a AEAT.

El plazo legal es 6 meses máximo. En la práctica:

- 3-4 meses: Devoluciones <€3.000 sin incidencias

- 4-6 meses: Devoluciones €3.000-€10.000 (pueden solicitar documentación adicional)

- >6 meses: Si la AEAT no devuelve en plazo, se generan intereses de demora a favor del contribuyente

Seguimiento: Consulta estado en Sede AEAT → "Consulta de devoluciones" con NIF + referencia declaración.

SÍ, completamente. El flujo automatizado con DocumentAgent + TaxAgent + ComplianceAgent reduce el tiempo de revisión de 40 horas manual a 2 horas automatizado (95% reducción):

- DocumentAgent: OCR automático de facturas PDF con Azure Document Intelligence (95-99% accuracy)

- TaxAgent: Cruce automático con modelos 303 presentados, detección deducciones missing

- ComplianceAgent: Validación NIF, coherencia IVA, VeriFactu hash, Compliance Score 0-100

ROI gestoría: €500 ingreso servicio / €80 coste (2h gestor senior) = 525% margen neto.

Próximos Pasos: Empieza a Recuperar Deducciones Hoy

Has visto que tus clientes están perdiendo entre €2.000 y €4.000 anuales por deducciones IVA no aplicadas. Has aprendido que tienes solo 4 años para recuperarlas antes de que caduquen definitivamente. Y has descubierto que el proceso manual de 40 horas puede reducirse a 2 horas con automatización IA.

Resumen puntos clave de esta guía

- 10 deducciones IVA más olvidadas (software, formación, suministros, seguros, vehículo...)

- Plazo 4 años caducidad (no prescripción interrumpible) - urgencia Q1-Q2 2022

- Sanciones AEAT 50%-150% si errores tras requerimiento (vs recargo 1%-15% voluntario)

- Tutorial paso a paso autoliquidación rectificativa modelo 303

- Caso real €18.500 recuperados en 2 horas (vs 40h manual)

- Automatización IA 95% reducción tiempo (DocumentAgent + TaxAgent + ComplianceAgent)

Plan de acción inmediato (próximas 48 horas)

Paso 1: Descarga checklist

Descarga el checklist 4 años (16 trimestres) y template email para solicitar facturas históricas a tus clientes.

Paso 2: Audita 1 cliente piloto

Elige el cliente con mayor facturación (mayor probabilidad deducciones) y revisa Q1-Q2 2022 (trimestres urgentes).

Hablar con ExpertoPaso 3: Automatiza el proceso

Solicita demo de DocumentAgent + TaxAgent para procesar 4 años historial en 2 horas en lugar de 40h manual.

Ver Demo GratisRecupera Deducciones IVA de Tus Clientes con COPILOT GESTORIA

Automatiza la detección de deducciones olvidadas, genera rectificativas modelo 303 en minutos, y valida compliance AEAT antes de presentar. Reduce 40 horas manual a 2 horas automatizado.

Prueba Gratis 14 Días

- Procesa hasta 100 facturas gratis

- Detección automática deducciones

- Sin tarjeta de crédito requerida

Demo Personalizada 30 Min

- Caso real con tus datos (opcional)

- Cálculo ROI para tu gestoría

- Q&A con experto fiscal

Recursos adicionales

Ver Más Artículos Modelo 303 | Funcionalidades Completas | Ver Planes y Precios

¿Preguntas? Contacta con nuestro equipo de soporte: info@copilotgestoria.com