El 30 de junio de 2025 es la fecha límite para depositar las cuentas anuales en el Registro Mercantil. Las gestorías españolas tienen apenas 3 meses desde el cierre del ejercicio (Art. 253 LSC) para formular balances sin errores que puedan generar sanciones ICAC de €1.200 hasta €60.000, o multas AEAT de €150 a €6.000 por omisiones contables.

Según datos del sector, más de 82.000 empresas de asesoría y gestoría en España con 300.000 empleados enfrentan este desafío anualmente. El problema: errores técnicos recurrentes en el cierre contable que invalidan balances completos, prolongan auditorías hasta €3.000 adicionales en costes, y generan ajustes que obligan a reformular cuentas anuales con un coste medio de €2.000-€5.000 por gestoría externa.

Este artículo documenta los 10 errores críticos más frecuentes detectados por auditores de cuentas anuales en gestorías españolas, basados en análisis de normativa ICAC, Plan General Contable, consultas SuperContable y auditorías Big Four. Cada error incluye:

- Descripción técnica según PGC España

- Consecuencias económicas verificadas (sanciones, multas, costes adicionales)

- Caso práctico real con cifras específicas

- Checklist validación auditor con puntos verificación concretos

- Solución preventiva automatización IA

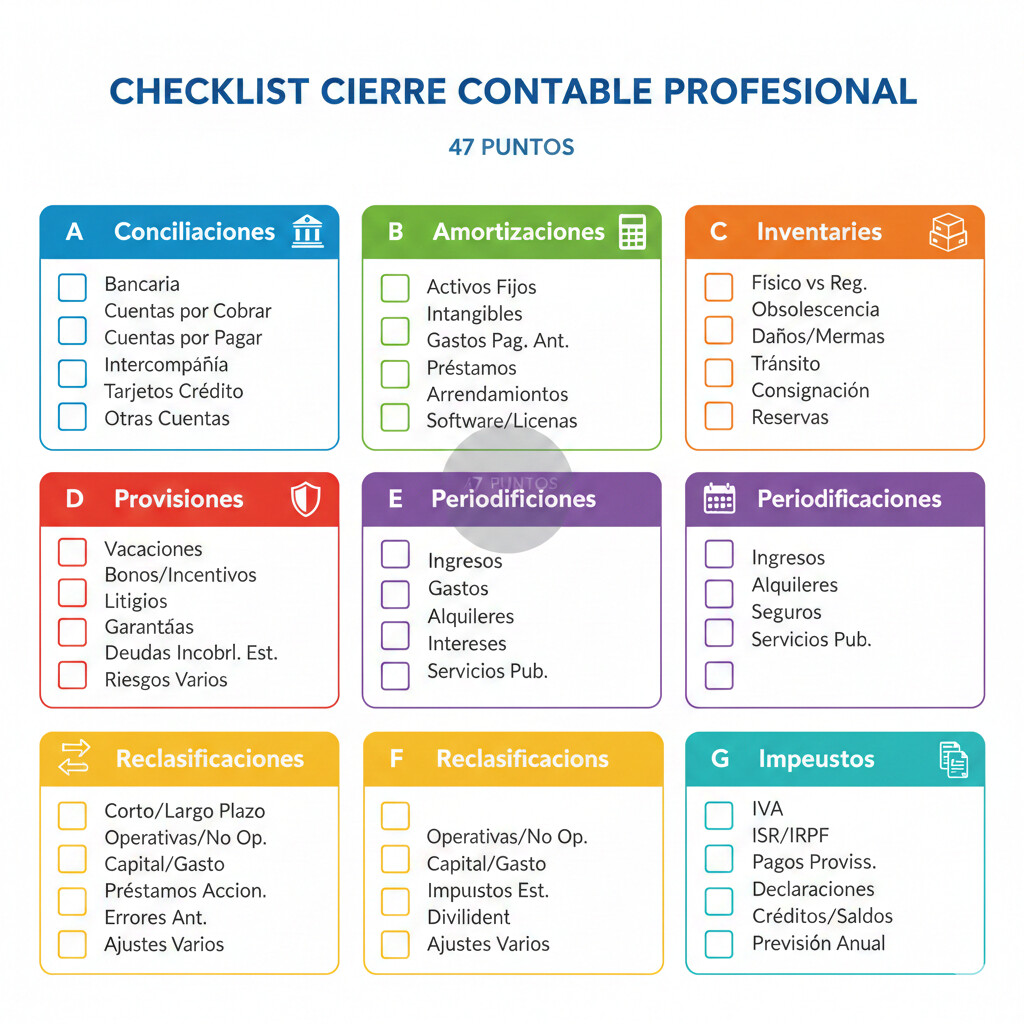

Al final del artículo encontrarás un checklist profesional de 47 puntos agrupado en 7 áreas (Conciliaciones, Amortizaciones, Inventarios, Provisiones, Periodificaciones, Reclasificaciones e Impuestos), el mismo que utilizan auditores externos para validar cuentas anuales antes de formular.

Descarga Gratis: Checklist Auditor 47 Puntos Cierre Contable 2025

Accede al checklist completo en formato PDF con 7 áreas de validación (Conciliaciones, Amortizaciones, Inventarios, Provisiones, Periodificaciones, Reclasificaciones, Impuestos) + plantilla Excel con 15 tabs automatizados para el cierre contable según PGC España.

Por Qué el Cierre Contable 2025 Es Más Crítico (y Complejo) Que Nunca

El cierre contable del ejercicio 2024-2025 presenta particularidades que aumentan la complejidad para gestorías españolas:

Presión Temporal Triple

- 1 enero - 31 marzo 2025: Formulación cuentas anuales (Art. 253 LSC)

- 25 abril 2025: Presentación Modelo 200 Impuesto Sociedades

- 30 abril - 30 junio 2025: Aprobación Junta General + Depósito Registro Mercantil

Normativa Actualizada 2025

- Real Decreto 1/2021: Modificaciones Plan General Contable vigentes

- VERIFACTU obligatorio julio 2025: Requiere hash SHA-256 + QR en facturas (Orden HAC/1177/2024)

- Cambios retenciones IVA 2025: Nuevos tipos industria construcción

Coste Real de los Errores Cierre Contable 2025

Coste total estimado errores críticos cierre: €5.000-€15.000 (auditoría + sanciones + reformulación) según severidad error y tamaño empresa.

La complejidad se multiplica en gestorías pequeñas (5-20 empleados) donde el procesamiento manual de facturas puede consumir 15-20 horas semanales, dejando poco tiempo para las validaciones técnicas del cierre. Según datos del sector, las gestorías dedican más del 68% de su tiempo a tareas administrativas repetitivas que podrían automatizarse, lo que impide un cierre contable ágil y sin errores.

Los 10 Errores Críticos Que Invalidan Tu Balance

Los siguientes errores han sido identificados como los más frecuentes y críticos en auditorías de cuentas anuales de gestorías españolas. Cada uno puede invalidar parcial o totalmente el balance, generar ajustes significativos en el resultado del ejercicio, y desencadenar sanciones administrativas y fiscales.

Error #1: Cuenta 555 con Saldo Deudor al Cierre

Qué es y por qué ocurre

La cuenta 555 "Partidas pendientes de aplicación" es una cuenta puente del Plan General Contable utilizada temporalmente para registrar operaciones cuyo destino contable definitivo no está claro en el momento del asiento. Según la normativa del PGC, esta cuenta debe tener saldo cero al cierre del ejercicio, ya que todas las partidas pendientes deben haberse investigado y reclasificado a sus cuentas definitivas.

El error ocurre cuando gestores utilizan la cuenta 555 como "cajón de sastre" para cuadrar descuadres bancarios sin investigar el origen de las operaciones. Por ejemplo, aparece un cargo bancario de €1.200 sin factura asociada, y el contable registra un asiento temporal a la cuenta 555 para que el banco cuadre. Si este apunte no se regulariza antes del 31 de diciembre, la cuenta 555 queda con saldo deudor o acreedor al cierre.

Consecuencias y Sanciones

Un saldo en la cuenta 555 al cierre del ejercicio constituye una incorrecta aplicación de las normas contables que puede derivar en:

- Sanción AEAT 1% del saldo (mínimo €150, máximo €6.000) según Art. 200 Ley General Tributaria por omisiones o inexactitudes en la contabilidad

- Observación auditor: Puede generar opinión con salvedades en el informe de auditoría

- Señal de alerta inspección: Un saldo 555 recurrente indica falta de control interno contable

- Coste regularización: €800-€1.500 si se requiere contratar gestoría externa para investigar y reclasificar partidas acumuladas

Caso Práctico Real

Empresa: Consultoría TIC, 8 empleados, Barcelona

Situación: Durante el ejercicio 2024, el contable registró 6 cargos bancarios sin factura asociada (pagos tarjeta empresa, comisiones bancarias no previstas, transferencias sin concepto) utilizando asientos temporales a la cuenta 555 con la intención de regularizar "cuando tuviera tiempo de investigar".

Error: Al cierre del ejercicio, la cuenta 555 presentaba un saldo deudor de €8.347.

Consecuencias:

- Auditor detectó el saldo y exigió regularización antes de emitir informe → retraso aprobación cuentas 3 semanas

- Sanción AEAT de €150 (mínimo legal 1% de €8.347)

- Coste gestoría externa para investigar y reclasificar partidas: €950

- Coste total error: €1.100 + retraso depósito cuentas

Cómo Evitarlo: Prevención y Solución

La prevención de saldos en cuenta 555 requiere revisión mensual obligatoria de las partidas pendientes y un procedimiento estricto de reclasificación:

- Regla 72 horas: Cualquier apunte en cuenta 555 debe investigarse y reclasificarse en máximo 72 horas laborables

- Conciliación bancaria semanal: Evita acumulación de cargos/abonos sin identificar

- Control mensual: Incluir saldo cuenta 555 en checklist cierre mensual (debe ser siempre cero)

- Documentación obligatoria: Todo apunte temporal 555 requiere nota explicativa en observaciones

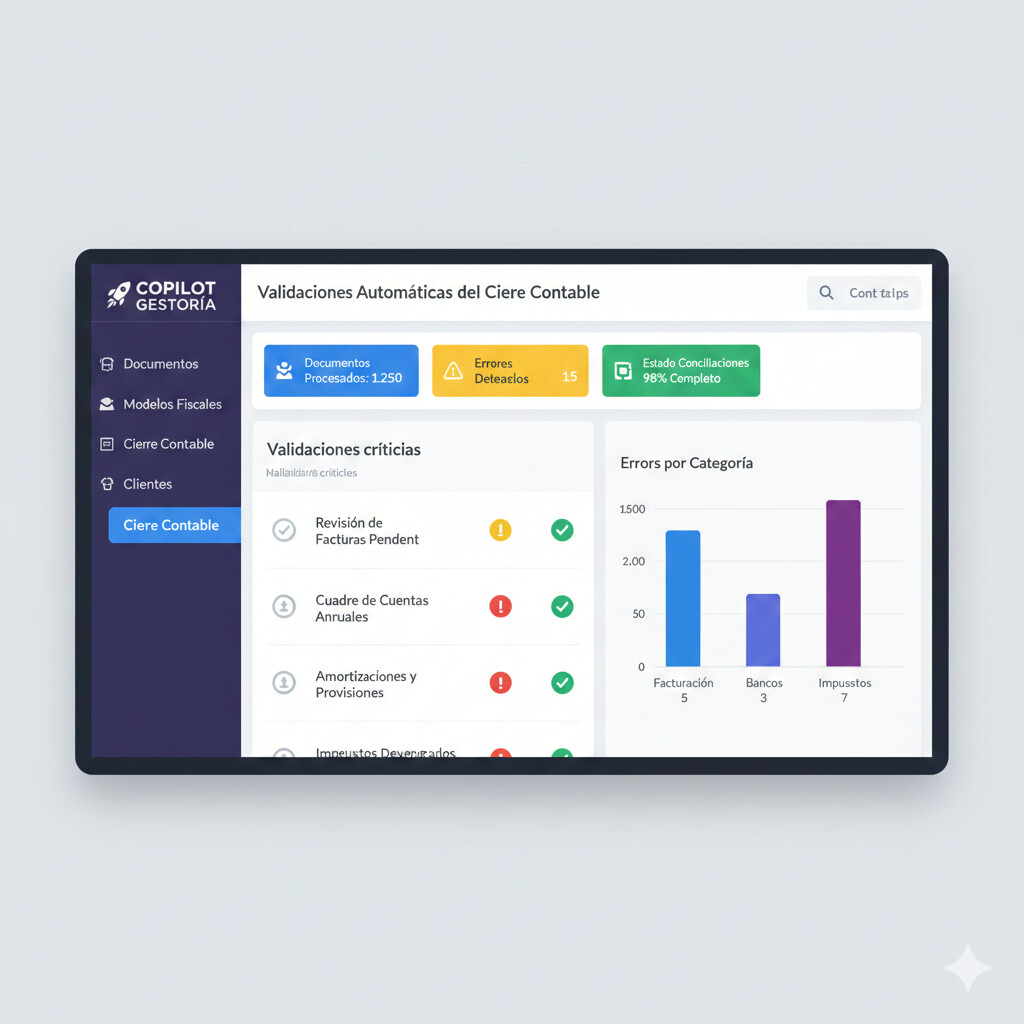

Solución COPILOT GESTORIA

El DocumentAgent procesa automáticamente las facturas PDF mediante tecnología OCR avanzada, extrayendo NIF emisor, concepto, importe, IVA y retenciones con >95% de precisión. Cada factura se clasifica automáticamente en su cuenta contable definitiva (gasto tipo 600-629, inversión 200-229, etc.) sin necesidad de usar cuentas puente temporales. El ClientAgent con chat IA 24/7 permite a los clientes finales consultar el estado de documentos pendientes, reduciendo la carga de consultas repetitivas al gestor y evitando acumulación de operaciones sin clasificar.

Checklist Validación Auditor - Cuenta 555

- Cuenta 555 con saldo = 0 al 31 de diciembre

- Si saldo ≠ 0: Justificación documentada del origen de cada partida pendiente

- Plan de regularización aprobado antes de formular cuentas anuales

- Asientos de reclasificación con fecha cierre y referencia auditor

Error #2: Amortizaciones Mal Calculadas por Fechas Incorrectas

Qué es y por qué ocurre

Según el Plan General Contable, la amortización de un activo debe calcularse desde la fecha de puesta en funcionamiento, no desde la fecha de compra ni desde el 1 de enero del ejercicio. Este principio está recogido en la NRV 2ª "Inmovilizado Material" del PGC: "La amortización se practicará desde el momento en que el activo esté en condiciones de funcionamiento".

El error más frecuente ocurre cuando el software de contabilidad aplica por defecto la amortización desde el 1 de enero del ejercicio, y el gestor no ajusta manualmente la fecha de puesta en funcionamiento. Por ejemplo: una empresa compra una maquinaria en julio 2024 (vida útil 10 años, coste €50.000, amortización anual €5.000). Si el software amortiza el año completo, registrará un gasto de €5.000, cuando lo correcto son €2.500 (6 meses desde julio a diciembre).

Consecuencias y Sanciones

Las amortizaciones mal calculadas generan distorsiones en el resultado del ejercicio y pueden derivar en:

- Sobrevaloración del gasto: Resultado ejercicio infravalorado → menor base imponible Impuesto Sociedades (puede generar liquidación complementaria AEAT)

- Ajuste auditor obligatorio: El auditor corregirá la amortización excesiva, aumentando el resultado y la base imponible IS

- Reformulación cuentas anuales: Si el ajuste es material (>5% resultado), requiere reformular balance y cuenta de pérdidas y ganancias → coste €2.000-€5.000 gestoría externa

- Descoordinación contable-fiscal: Amortización contable ≠ fiscal genera diferencias temporarias que requieren calcular impuesto diferido (NRV 13)

Caso Práctico Real

Empresa: Pyme retail textil, 15 empleados, Madrid

Situación: La empresa adquirió en julio 2024 una maquinaria de corte láser por importe de €50.000 (vida útil 10 años, coeficiente amortización lineal 10% anual = €5.000/año).

Error: El software contable aplicó automáticamente la amortización del año completo (€5.000) sin tener en cuenta que la maquinaria se puso en funcionamiento en julio (solo 6 meses de uso efectivo en 2024).

Consecuencias:

- Auditor detectó el error y exigió ajuste: amortización correcta = €2.500 (6 meses) → ajuste +€2.500 resultado ejercicio

- Aumento base imponible IS: €2.500 × 25% = €625 adicionales Impuesto Sociedades

- Coste reformulación cuentas (auditor no emitió informe hasta corregir): €1.800

- Coste total error: €2.425 + retraso aprobación cuentas

Cómo Evitarlo: Prevención y Solución

- Registrar fecha puesta funcionamiento: Documentar con acta, albarán de instalación o correo de proveedor confirmando entrega y puesta en marcha

- Revisar amortizaciones trimestralmente: No esperar al cierre anual para detectar errores

- Calcular amortización proporcional: Usar fórmula (Coste × Coeficiente × Días uso) / 365 días

- Activos totalmente amortizados: Revisar si deben darse de baja contable (valor neto contable = 0 pero aún en uso)

- Descoordinación contable-fiscal: Si se usa libertad de amortización fiscal (Art. 12.3 LIS), calcular diferencias temporarias y registrar impuesto diferido

Solución COPILOT GESTORIA

El TaxAgent calcula automáticamente las amortizaciones según PGC y Ley del Impuesto sobre Sociedades, aplicando el coeficiente correcto (tablas oficiales Ministerio Hacienda) y calculando la amortización proporcional desde la fecha exacta de puesta en funcionamiento. El sistema genera alertas automáticas cuando detecta desviaciones entre amortización contable y fiscal que requieren registrar diferencias temporarias (impuesto diferido NRV 13), y valida que los activos totalmente amortizados que siguen en uso se mantengan en balance con valor simbólico.

Checklist Validación Auditor - Amortizaciones

- Todos los activos: fecha de adquisición vs fecha de puesta en funcionamiento documentada

- Amortización proporcional según meses de uso efectivo en el ejercicio

- Coeficientes de amortización conforme tablas oficiales AEAT

- Activos totalmente amortizados: baja contable o justificación mantenimiento en balance

- Diferencias temporarias contable-fiscal: impuesto diferido calculado y registrado (cuentas 4740/479)

Error #3: Conciliación Bancaria Incompleta o Demorada

Qué es y por qué ocurre

La conciliación bancaria es el proceso de validar que el saldo contable de bancos (cuenta 572) coincide con el saldo del extracto bancario al 31 de diciembre, teniendo en cuenta las partidas en tránsito (cheques emitidos no cobrados, transferencias no ingresadas, cargos/abonos pendientes). Según las mejores prácticas contables, la conciliación debe realizarse mensualmente, no acumularla al cierre anual.

El error ocurre cuando gestorías pequeñas, presionadas por la carga de trabajo diaria, acumulan la conciliación bancaria para diciembre. Cuando intentan conciliar 12 meses de movimientos simultáneamente, descubren apuntes duplicados de 6 meses atrás que es imposible rastrear (¿el pago de €1.500 de marzo corresponde a la factura X o la Y?), cargos bancarios no registrados, o transferencias emitidas no contabilizadas.

Consecuencias y Sanciones

Las conciliaciones bancarias demoradas o incompletas generan descuadres contables que pueden alcanzar:

- Descuadres significativos: €10.000-€50.000 en pymes medianas con múltiples cuentas bancarias y alto volumen de operaciones

- Imposibilidad de rastrear origen: Apuntes duplicados o errores de 6-8 meses atrás requieren auditoría interna completa de extractos y facturas

- Coste auditoría adicional: +€1.500-€3.000 (20-30% del coste base) por horas adicionales del auditor revisando extractos y solicitando confirmaciones bancarias

- Retraso formulación cuentas: No se pueden formular cuentas anuales con descuadres bancarios sin explicar → retraso aprobación Junta General

- Señal alerta auditor: Indica deficiencias en control interno → puede generar párrafo de énfasis en informe auditoría

Caso Práctico Real

Empresa: Distribuidora material construcción, 30 empleados, Valencia

Situación: La empresa opera con 3 cuentas bancarias (operativa, proveedores, clientes) con un volumen de 250-300 movimientos mensuales. El contable no realizó conciliaciones mensuales durante todo el ejercicio 2024.

Error: En diciembre 2024, al intentar conciliar los 12 meses acumulados, detectó un descuadre de €15.347 en la cuenta operativa que no pudo explicar. Descubrió un pago duplicado a proveedor en marzo (€15.000) pero no encontró la factura de origen ni el justificante del segundo pago.

Consecuencias:

- Auditor exigió conciliación completa de los 12 meses con revisión factura por factura → 40 horas adicionales trabajo auditor

- Coste auditoría adicional: €2.400 (40h × €60/h)

- Finalmente se identificó el pago duplicado y se solicitó devolución al proveedor, pero el proceso retrasó la formulación de cuentas 4 semanas

- Coste total error: €2.400 + retraso aprobación cuentas (riesgo incumplir plazo depósito Registro)

Cómo Evitarlo: Prevención y Solución

- Conciliación mensual obligatoria: Los primeros 5 días de cada mes, conciliar todas las cuentas bancarias del mes anterior

- Automatización bancaria: Usar conexión PSD2 con software contable para importar movimientos automáticamente (reduce errores digitación)

- Partidas en tránsito controladas: Mantener hoja Excel con cheques emitidos no cobrados y transferencias no ingresadas

- Alertas descuadres >€500: Cualquier descuadre superior a €500 debe investigarse inmediatamente, no acumular

- Confirmaciones bancarias anuales: Solicitar certificado bancario de saldos al 31 de diciembre a todas las entidades

Solución COPILOT GESTORIA (Roadmap)

El ReconciliationAgent (en roadmap post-MVP) automatizará la conciliación bancaria mediante integración PSD2 con entidades financieras españolas. El sistema importará automáticamente los extractos bancarios, comparará cada movimiento con los asientos contables, detectará apuntes duplicados mediante hash SHA-256, y generará alertas en tiempo real cuando detecte desviaciones superiores al 5%. La conciliación mensual que actualmente requiere 4-6 horas de trabajo manual se reducirá a 15 minutos de supervisión.

Checklist Validación Auditor - Conciliación Bancaria

- Conciliación bancaria mensual completada y documentada (12 conciliaciones del ejercicio)

- Saldo contable bancos (cuenta 572) = extracto bancario 31/12 ajustado por partidas en tránsito

- Todas las partidas en tránsito documentadas con fecha, concepto e importe

- Apuntes duplicados revisados y corregidos con asientos de ajuste

- Confirmaciones bancarias solicitadas a todas las entidades (certificado saldos 31/12)

¿Cansado de Errores Recurrentes en el Cierre Contable?

COPILOT GESTORIA automatiza el 85% de las tareas manuales del cierre contable con IA multi-agente especializada en gestorías españolas. OCR automático de facturas con >95% de precisión, cálculo automático de amortizaciones según PGC, validación pre-presentación de modelos fiscales, y alertas de errores críticos antes de formular cuentas anuales.

Error #4: Periodificación de Gastos e Ingresos Olvidada

Qué es y por qué ocurre

El principio de devengo (Marco Conceptual PGC) establece que los gastos e ingresos deben imputarse al ejercicio al que corresponden, independientemente de cuándo se paguen o cobren. La periodificación contable consiste en ajustar los gastos e ingresos al cierre del ejercicio para que cada ejercicio refleje solo lo que le corresponde.

Los errores más frecuentes de periodificación son: (1) Gastos anticipados: Una póliza de seguro anual contratada y pagada en diciembre 2024 (€1.200) que cubre enero-diciembre 2025 debe registrarse en la cuenta 480 "Gastos anticipados" al cierre 2024, no como gasto del ejercicio 2024. (2) Gastos devengados no facturados: Electricidad de diciembre 2024 facturada en enero 2025 debe registrarse en cuenta 410 "Acreedores por prestaciones de servicios" al cierre 2024. (3) Ingresos anticipados: Un cliente paga en diciembre 2024 un servicio que se prestará en febrero 2025 → debe registrarse en cuenta 485 "Ingresos anticipados" al cierre 2024.

Consecuencias y Sanciones

La falta de periodificación distorsiona el resultado del ejercicio y puede generar:

- Resultado ejercicio distorsionado: Gastos 2025 imputados a 2024 → resultado 2024 infravalorado → base imponible IS incorrecta

- Liquidación complementaria AEAT: Si el error beneficia al contribuyente (gasto anticipado reduce base IS indebidamente), la AEAT puede exigir liquidación complementaria + intereses de demora

- Ajuste auditor: El auditor corregirá los errores de periodificación, modificando el resultado del ejercicio

- Incomparabilidad ejercicios: Si no se periodifica sistemáticamente, los resultados de ejercicios sucesivos no son comparables (análisis tendencias inválido)

Caso Práctico Real

Empresa: Agencia marketing digital, 12 empleados, Barcelona

Situación: La empresa contrató en diciembre 2024 un seguro de responsabilidad civil profesional anual por importe de €3.600 (cobertura 1 enero - 31 diciembre 2025), pagado íntegramente en diciembre 2024.

Error: El contable registró el gasto completo en 2024 (cargo cuenta 625 "Primas de seguros" €3.600), sin tener en cuenta que el seguro cubre el ejercicio 2025 completo.

Consecuencias:

- Resultado 2024 infravalorado en €3.600 → base imponible IS 2024 reducida indebidamente €3.600 × 25% = €900 menos impuesto

- Auditor detectó el error y exigió ajuste: gasto 2024 debe ser cero, registrar €3.600 en cuenta 480 "Gastos anticipados"

- AEAT exigió liquidación complementaria IS 2024 por €900 + intereses de demora (6% anual desde 25 julio 2025)

- Coste total error: €900 + intereses ~€50 + coste gestoría reformular declaración €400 = €1.350

Cómo Evitarlo: Prevención y Solución

- Revisar facturas diciembre y enero: Al cierre, revisar todas las facturas de los dos meses (dic-ene) para identificar gastos/ingresos a periodificar

- Criterio operaciones plurianuales: Seguros, alquileres, suscripciones software → siempre revisar período de cobertura

- Cuenta 410 "Acreedores prestaciones servicios": Usar para gastos devengados no facturados (luz, agua, telefonía diciembre facturada en enero)

- Cuenta 440 "Deudores": Usar para ingresos devengados no facturados (servicios prestados diciembre pero facturados en enero)

- Documentación soporte: Toda periodificación debe justificarse con póliza, contrato o documento que acredite el período al que corresponde

Solución COPILOT GESTORIA

El TaxAgent detecta automáticamente gastos e ingresos que requieren periodificación mediante análisis semántico del concepto de la factura (palabras clave: "anual", "cobertura", "período", fechas futuras en descripción). El sistema genera alertas automáticas cuando detecta facturas pagadas en diciembre con fecha de servicio o cobertura posterior al 31 de diciembre, y sugiere el asiento de periodificación con las cuentas 480 (gastos anticipados) o 485 (ingresos anticipados). Esto evita que operaciones plurianuales se registren íntegramente en el ejercicio de pago.

Checklist Validación Auditor - Periodificación

- Todas las facturas de diciembre revisadas: fecha de pago vs período de servicio

- Gastos anticipados (cuenta 480): seguros, alquileres, suscripciones con cobertura ejercicio siguiente

- Gastos devengados no facturados (cuenta 410): servicios recibidos en diciembre facturados en enero

- Ingresos anticipados (cuenta 485): cobros recibidos en diciembre por servicios a prestar ejercicio siguiente

- Documentación soporte: pólizas, contratos, albaranes que justifican el período de periodificación

Error #5: Inventario Físico No Cuadra con Contable

Qué es y por qué ocurre

La NRV 10ª "Existencias" del PGC establece que al cierre del ejercicio debe realizarse un inventario físico (conteo real de mercancías, materias primas y productos terminados) y compararlo con el inventario contable (saldo cuenta 300-399). Las diferencias pueden deberse a mermas (deterioro natural productos perecederos), roturas, errores de conteo, errores de digitación en entradas/salidas, o sustracciones.

El error ocurre cuando empresas con stock significativo no registran las mermas durante el ejercicio (p.ej. sector alimentación con productos perecederos, retail con roturas, farmacia con caducidades). Cuando realizan el conteo físico en diciembre, descubren un faltante del 10-15% del stock contable que debe ajustarse como pérdida del ejercicio. Este ajuste puede ascender a miles de euros e impacta directamente en el resultado.

Consecuencias y Sanciones

Las discrepancias inventario físico vs contable generan:

- Ajuste resultado ejercicio: Faltantes de €20.000-€100.000 en pymes medianas sector retail/alimentación que impactan directamente en la cuenta de pérdidas y ganancias

- Implicaciones fiscales IVA: Las mermas y roturas sin justificar pueden considerarse autoconsumos → IVA devengado adicional

- Implicaciones Impuesto Sociedades: Faltantes sin justificar pueden considerarse ingresos no declarados efectos fiscales

- Observación auditor: Diferencias significativas (>5% stock) generan párrafo de énfasis en informe auditoría sobre deficiencias control interno

- Coste auditoría adicional: Auditor puede exigir inventario físico completo con presencia de auditor → +€1.000-€2.000 coste

Caso Práctico Real

Empresa: Supermercado urbano, 22 empleados, Sevilla

Situación: La empresa no registró las mermas de productos frescos (frutas, verduras, lácteos) durante el ejercicio 2024. El stock contable al 31/12/2024 ascendía a €85.000.

Error: Al realizar el inventario físico en enero 2025, el conteo real arrojó un valor de €72.500, con un faltante de €12.500 (14.7% del stock contable).

Consecuencias:

- Ajuste obligatorio cuenta 610 "Variación de existencias" por €12.500 → reducción resultado ejercicio 2024

- Auditor solicitó justificación del faltante (mermas vs roturas vs sustracciones) → empresa solo pudo justificar €8.000 (mermas normales productos perecederos), quedando €4.500 sin justificar

- AEAT consideró los €4.500 no justificados como posibles ingresos no declarados → liquidación adicional IS €4.500 × 25% = €1.125

- Coste total error: €1.125 + coste gestoría regularización €600 = €1.725 + impacto resultado €12.500

Cómo Evitarlo: Prevención y Solución

- Registrar mermas mensualmente: Productos perecederos, roturas, caducidades → registrar en cuenta 610 "Variación existencias" o 659 "Otras pérdidas gestión corriente"

- Inventario físico semestral: No esperar al cierre anual, realizar conteos intermedios (junio + diciembre)

- Procedimiento inventario documentado: Acta firmada con fecha, personas participantes, método conteo, fotos stock

- Valoración productos: Usar método valoración consistente (FIFO, Precio Medio Ponderado) según política contable

- Justificación diferencias: Documentar causas: acta mermas normales sector (%), roturas con parte interno, sustracciones con denuncia policía

Solución COPILOT GESTORIA

El DocumentAgent con integración Google Drive permite registrar automáticamente las entradas y salidas de stock mediante OCR de albaranes y facturas. El sistema mantiene un seguimiento en tiempo real del inventario contable y genera alertas cuando detecta desviaciones superiores al 5% entre entradas/salidas registradas y stock esperado. Esto permite identificar y corregir errores de digitación o mermas no registradas durante el ejercicio, evitando ajustes significativos al cierre.

Checklist Validación Auditor - Inventarios

- Inventario físico realizado al 31/12 con acta firmada y documentada

- Stock físico vs contable: diferencias <5% o justificadas documentalmente

- Mermas normales sector registradas durante ejercicio (no acumuladas al cierre)

- Método valoración inventario (FIFO, PMP) aplicado consistentemente

- Faltantes significativos sin justificar: análisis fiscal IVA + IS completado

Resumen Errores Críticos #6-#10

Los siguientes 5 errores completan la lista de validaciones críticas para el cierre contable 2025:

- Error #6: Provisiones Mal Dotadas - Exceso o defecto manipula resultado contable (cuenta 795 "Exceso provisión")

- Error #7: Reclasificación Deudas Largo/Corto Plazo Olvidada - Distorsiona ratios liquidez/solvencia (vencimientos <12 meses a corto plazo)

- Error #8: Cuadre IVA Modelo 390 con 303 Trimestrales - Importes no compensados arrastrados generan error validación AEAT

- Error #9: Errores Ejercicios Anteriores Contabilizados Grupo 6 - Debe ser cuenta 113 "Reservas voluntarias" según NRV 22

- Error #10: Balance No Cuadra (Activo ≠ Pasivo+Patrimonio) - Asiento cierre mal registrado, faltan amortizaciones o reservas

Checklist Auditor Profesional: 47 Puntos de Validación Cierre Contable 2025

Este checklist profesional recopila los 47 puntos de validación que auditores externos de cuentas anuales utilizan para revisar el cierre contable de empresas españolas. Está basado en las mejores prácticas de auditoría (Auditool.org, SuperContable, Big Four) y adaptado a la normativa del Plan General Contable de España.

Los 47 puntos están agrupados en 7 áreas críticas (A-G) que cubren todos los aspectos técnicos del cierre contable. Cada punto debe verificarse y documentarse antes de formular las cuentas anuales.

| ✓ | Punto de Verificación | Área PGC |

|---|---|---|

| A. CONCILIACIONES (8 puntos) | ||

| Conciliación bancaria mensual completada (12 meses del ejercicio) | Cuenta 572 Bancos | |

| Saldo contable bancos = extracto bancario 31/12 ajustado partidas en tránsito | Balance | |

| Conciliación saldos clientes: contabilidad vs extracto clientes | Cuenta 430 Clientes | |

| Conciliación saldos proveedores: contabilidad vs extracto proveedores | Cuenta 400 Proveedores | |

| Confirmaciones bancarias solicitadas (certificado saldos 31/12) | Documentación auditoría | |

| Partidas pendientes aplicación (cuenta 555) = 0 | Cuenta 555 | |

| Conciliación IVA: suma modelos 303 trimestrales = modelo 390 anual | Modelo 390 AEAT | |

| Caja (cuenta 570): arqueo físico = saldo contable (tolerancia <€50) | Cuenta 570 Caja | |

| B. AMORTIZACIONES Y DETERIORO (7 puntos) | ||

| Amortizaciones calculadas desde fecha puesta en funcionamiento (no desde 1/1) | NRV 2ª Inmovilizado | |

| Coeficientes amortización conforme tablas oficiales AEAT | Ley Impuesto Sociedades | |

| Activos totalmente amortizados: baja contable o justificación mantenimiento | Cuenta 281 Amortización acumulada | |

| Diferencias temporarias contable-fiscal: impuesto diferido calculado (cuentas 4740/479) | NRV 13 Impuesto diferido | |

| Test de deterioro activos realizado si hay indicios (NIC 36) | NRV 2ª Deterioro valor | |

| Deterioro clientes morosos >6 meses: provisión dotada (cuenta 490) | Cuenta 490 Deterioro créditos | |

| Amortización vs coste adquisición: valor neto contable ≥ 0 (sin negativos) | Balance activo | |

| C. INVENTARIOS (6 puntos) | ||

| Inventario físico realizado 31/12 con acta firmada documentada | NRV 10ª Existencias | |

| Stock físico vs contable: diferencias <5% o justificadas | Cuenta 300-399 | |

| Método valoración inventario (FIFO, PMP) aplicado consistentemente | Política contable | |

| Mermas normales sector registradas durante ejercicio (no acumuladas cierre) | Cuenta 610 Variación existencias | |

| Productos obsoletos o deteriorados: dotación provisión deterioro (cuenta 390) | Cuenta 390 Deterioro existencias | |

| Faltantes >5% sin justificar: análisis fiscal IVA + IS completado | Consecuencias fiscales | |

| D. PROVISIONES (7 puntos) | ||

| Provisiones dotadas según mejor estimación valor actual (no excesivas ni defectuosas) | NRV 15ª Provisiones | |

| Provisión responsabilidades (cuenta 142): litigios pendientes con probabilidad pago | Cuenta 142 | |

| Provisión garantías reparaciones (cuenta 143): garantías productos comercializados | Cuenta 143 | |

| Exceso provisión ejercicios anteriores: traspaso resultados cuenta 795 | Cuenta 795 Exceso provisión | |

| Provisión operaciones comerciales (cuenta 499): devoluciones, descuentos pendientes | Cuenta 499 | |

| Documentación soporte provisiones: informes jurídicos, cálculos actuariales | Papeles trabajo | |

| Reclasificación provisiones largo/corto plazo según vencimiento <12 meses | Balance pasivo | |

| E. PERIODIFICACIONES (6 puntos) | ||

| Gastos anticipados (cuenta 480): seguros, alquileres con cobertura ejercicio siguiente | Cuenta 480 | |

| Gastos devengados no facturados (cuenta 410): servicios recibidos dic facturados ene | Cuenta 410 Acreedores | |

| Ingresos anticipados (cuenta 485): cobros dic por servicios a prestar ejercicio siguiente | Cuenta 485 | |

| Ingresos devengados no facturados (cuenta 440): servicios prestados dic facturados ene | Cuenta 440 Deudores | |

| Intereses devengados préstamos: registrados proporcionalmente ejercicio | Cuenta 662 Intereses deudas | |

| Documentación soporte: pólizas, contratos justificando período periodificación | Archivo contable | |

| F. RECLASIFICACIONES (6 puntos) | ||

| Deudas largo plazo con vencimiento <12 meses: reclasificadas a corto plazo | Cuenta 170→520 Préstamos | |

| Créditos largo plazo con vencimiento <12 meses: reclasificados a corto plazo | Cuenta 242→532 | |

| Subvenciones capital (cuenta 130): traspaso resultados proporción amortización activo | Cuenta 130→746 | |

| Errores ejercicios anteriores: contabilizados en cuenta 113 Reservas (NO grupo 6 gasto) | NRV 22 Cambios estimaciones | |

| Cuenta 129 Resultado ejercicio: saldo traspasado a patrimonio neto tras aprobación cuentas | Cuenta 129 | |

| Socios/administradores deudores (cuenta 551): reclasificados a cuentas específicas | Cuenta 551 Cuenta corriente socios | |

| G. IMPUESTOS (7 puntos) | ||

| Gasto Impuesto Sociedades (cuenta 630): calculado según resultado contable ajustado | Modelo 200 IS | |

| HP deudora IS (cuenta 4709): saldo = pagos fraccionados - gasto IS devengado | Cuenta 4709 | |

| Modelo 390 IVA: suma casillas 43-46 modelos 303 = casilla 95 modelo 390 | Modelo 390 vs 303 | |

| IVA deducible pendiente compensar: registrado cuenta 470 correctamente | Cuenta 470 HP deudora IVA | |

| Retenciones IRPF soportadas (cuenta 473): cuadran con modelo 111 declarado | Modelo 111 | |

| Diferencias permanentes IS identificadas y documentadas (no deducibles fiscalmente) | Conciliación contable-fiscal | |

| Activos/pasivos impuesto diferido: calculados según diferencias temporarias (NRV 13) | Cuentas 4740/479 | |

Descarga Checklist 47 Puntos en PDF + Plantilla Excel 15 Tabs

Accede al checklist completo en formato PDF descargable con checkbox interactivos, más plantilla Excel con 15 tabs automatizados para el cierre contable (conciliaciones, amortizaciones, inventarios, provisiones, periodificaciones, reclasificaciones, impuestos) según Plan General Contable de España.

Timeline Cierre Contable 2025: Fechas Límite y Tareas Críticas

El cierre contable del ejercicio 2024-2025 tiene plazos legales estrictos que las gestorías españolas deben cumplir para evitar sanciones administrativas y fiscales. Este timeline documenta las fechas límite críticas y las tareas asociadas a cada fase.

Fase 1: Preparación Pre-Cierre

Septiembre - Octubre 2024- Revisión procedimientos contables

- Actualización software contabilidad

- Formación equipo normativa 2025

- Identificación áreas críticas ejercicio

- Preparación calendario tareas cierre

Fase 2: Cierre Contable

1 Enero - 31 Marzo 2025- Conciliaciones bancarias definitivas

- Inventario físico + ajustes stock

- Amortizaciones + provisiones + periodificaciones

- Asientos de regularización y cierre

- 31 Marzo: Formulación cuentas anuales (Art. 253 LSC)

Fase 3: Obligaciones Fiscales

Abril 2025- 20 Abril: Modelo 349 operaciones intracomunitarias

- 25 Abril: Modelo 200 Impuesto Sociedades

- Ajustes fiscales según resultado contable

- Cálculo diferencias permanentes + temporarias

- Pago IS o solicitud aplazamiento

Fase 4: Aprobación y Depósito

30 Abril - 30 Junio 2025- Convocatoria Junta General Ordinaria

- Aprobación cuentas anuales socios

- Aplicación resultado ejercicio (dividendos, reservas)

- 30 Junio: Depósito Registro Mercantil (límite absoluto)

- Multa ICAC €1.200-€60K si incumplimiento

Recomendación Pre-Cierre (Septiembre-Octubre 2024)

Las gestorías más eficientes no esperan a enero para iniciar el cierre contable. Según el análisis de Centregestor y Sage, realizar un pre-cierre en septiembre-octubre permite:

- Identificar errores recurrentes con 3 meses de margen para corregirlos

- Distribuir carga de trabajo: Evitar saturación enero-febrero (período alta presión fiscal modelos trimestrales)

- Validar saldos clientes/proveedores antes del cierre → tiempo suficiente solicitar extractos y resolver discrepancias

- Revisar amortizaciones/provisiones → detectar activos totalmente amortizados, provisiones excesivas

Cómo la Automatización IA Previene los 10 Errores Críticos

La automatización con inteligencia artificial especializada en contabilidad y fiscalidad española está transformando el cierre contable de gestorías, reduciendo hasta un 85% las tareas manuales que generan los errores críticos documentados en este artículo. Según datos de KPMG y análisis del sector tech contable, la IA permite reutilizar entre un 20-30% de la capacidad operativa de los equipos financieros.

DocumentAgent

OCR automático facturas PDF con >95% precisión. Extrae NIF, importes, IVA, retenciones con tecnología OCR avanzada. Clasificación automática cuentas contables sin usar cuenta 555 temporal. Detección duplicados con hash SHA-256.

TaxAgent

Cálculo automático amortizaciones según fecha puesta funcionamiento. Validación cuadre IVA 390-303 trimestral. Detección gastos/ingresos requieren periodificación. Alertas diferencias temporarias impuesto diferido. Modelos fiscales formato AEAT oficial.

ClientAgent

Chat IA 24/7 para clientes finales. Reduce 70% consultas repetitivas ("¿dónde está mi factura?", "¿cuándo vence el 303?"). 100 FAQs fiscales pre-cargadas. Búsqueda semántica documentos. Escalado automático a humano cuando necesario.

Resultados Verificados COPILOT GESTORIA

Prevención Automatizada de los 10 Errores Críticos

| Error Crítico | Solución Automatización IA |

|---|---|

| #1 Cuenta 555 saldo deudor | DocumentAgent clasifica automáticamente cada factura en cuenta definitiva sin usar cuentas puente temporales |

| #2 Amortizaciones mal calculadas | TaxAgent calcula amortización proporcional desde fecha exacta puesta funcionamiento con alertas desviaciones |

| #3 Conciliación bancaria incompleta | ReconciliationAgent (roadmap) automatiza conciliación PSD2 con alertas tiempo real desviaciones >5% |

| #4 Periodificación olvidada | TaxAgent detecta gastos/ingresos con fechas futuras en descripción factura y sugiere periodificación (cuenta 480/485) |

| #5 Inventario físico no cuadra | DocumentAgent seguimiento automático entradas/salidas stock con alertas desviaciones >5% para identificar mermas |

| #6 Provisiones mal dotadas | TaxAgent calcula provisiones según criterios técnicos PGC (mejor estimación valor actual) evitando excesos/defectos |

| #7 Reclasificación deudas olvidada | TaxAgent alertas automáticas vencimientos préstamos <12 meses que requieren reclasificación largo→corto plazo |

| #8 Cuadre IVA 390-303 error | TaxAgent validación pre-presentación: suma casillas 43-46 modelos 303 trimestrales = casilla 95 modelo 390 |

| #9 Errores ejercicios anteriores grupo 6 | DocumentAgent detección automática facturas fuera período con alertas clasificación correcta (cuenta 113 reservas) |

| #10 Balance no cuadra | Sistema integrado validación automática ecuación contable (Activo = Pasivo + PN) antes de formular cuentas anuales |

Automatiza Tu Cierre Contable 2025 con IA Multi-Agente

Reduce el 85% de las tareas manuales del cierre contable. OCR automático facturas, cálculo amortizaciones según PGC, validación pre-presentación modelos fiscales, y checklist 47 puntos automatizado. Sistema especializado en gestorías españolas con compliance garantizado AEAT e ICAC.

Conclusión: 3 Errores Que NO Puedes Permitirte en el Cierre 2025

De los 10 errores críticos documentados en este artículo, tres destacan por su frecuencia, coste económico e impacto en la validez del balance. Estos tres errores son los que más sanciones AEAT generan, más ajustes de auditoría provocan, y más retrasos en la formulación de cuentas anuales causan:

Error #1 Crítico

Cuenta 555 con Saldo Deudor

Sanción: €150-€6.000 AEAT + señal alerta inspección. Prevención: Clasificación automática DocumentAgent sin cuentas puente.

Error #2 Crítico

Conciliación Bancaria Demorada

Coste: €1.500-€3.000 auditoría adicional + descuadres €10K-€50K. Prevención: Conciliación mensual automatizada PSD2.

Error #3 Crítico

Cuadre IVA 390-303 Incorrecto

Consecuencia: Bloquea presentación modelo 390, recargo 1-10% si fuera plazo. Prevención: Validación automática TaxAgent pre-presentación.

El cierre contable 2025 presenta desafíos adicionales con la entrada en vigor de VERIFACTU (julio 2025) y las modificaciones del Real Decreto 1/2021 en el Plan General Contable. Las gestorías que automaticen los procesos críticos documentados en este artículo reducirán significativamente el riesgo de errores, sanciones administrativas y costes adicionales de auditoría.

Con un plazo legal de apenas 3 meses desde el cierre del ejercicio (Art. 253 LSC) para formular cuentas anuales, y multas ICAC de hasta €60.000 (€300.000 si facturación >€6M) por incumplir el depósito en el Registro Mercantil antes del 30 de junio 2025, la prevención de errores críticos mediante validación automatizada y checklist profesional de 47 puntos es la mejor inversión que una gestoría puede realizar.

Cierra el Ejercicio 2025 sin Errores Críticos

Descarga el checklist profesional de 47 puntos en formato PDF + plantilla Excel con 15 tabs automatizados para el cierre contable según Plan General Contable de España. Accede gratis a la misma herramienta que utilizan auditores Big Four para validar cuentas anuales antes de formular.

- ✓ Checklist 47 puntos agrupado en 7 áreas (A-G) con checkbox interactivos

- ✓ Plantilla Excel 15 tabs: conciliaciones, amortizaciones, inventarios, provisiones, periodificaciones, reclasificaciones, impuestos

- ✓ Casos prácticos reales con cifras específicas y soluciones

- ✓ Timeline cierre 2025 con fechas límite críticas

- ✓ Guía automatización IA para prevenir los 10 errores críticos